外国人労働者に「税金」や「社会保険」をどう説明する? 人事担当者のための「天引き」伝え方ガイド

外国人を採用すると、給与の支払いや手続きで起きるトラブルに不安を感じることもあるかもしれません。とくに「税金」や「社会保険」の話は、教える側も少し構えてしまう内容です。

日本では当たり前の「天引き(源泉徴収)」ですが、海外では自分で納税する国もおおいため、給与明細を見て「手取りがこれだけ?」と驚かれるトラブルがよくあります。

この記事では、外国人労働者に安心して仕事をしてもらうために、天引きについて事前にどう伝えるかをご紹介します。

▼ 税金の全体像(税目・納税管理人・滞納時など)を先に確認したい方はこちらをご覧ください ▼

目次

外国人労働者と共有するべき「税金」や「社会保険」の知識

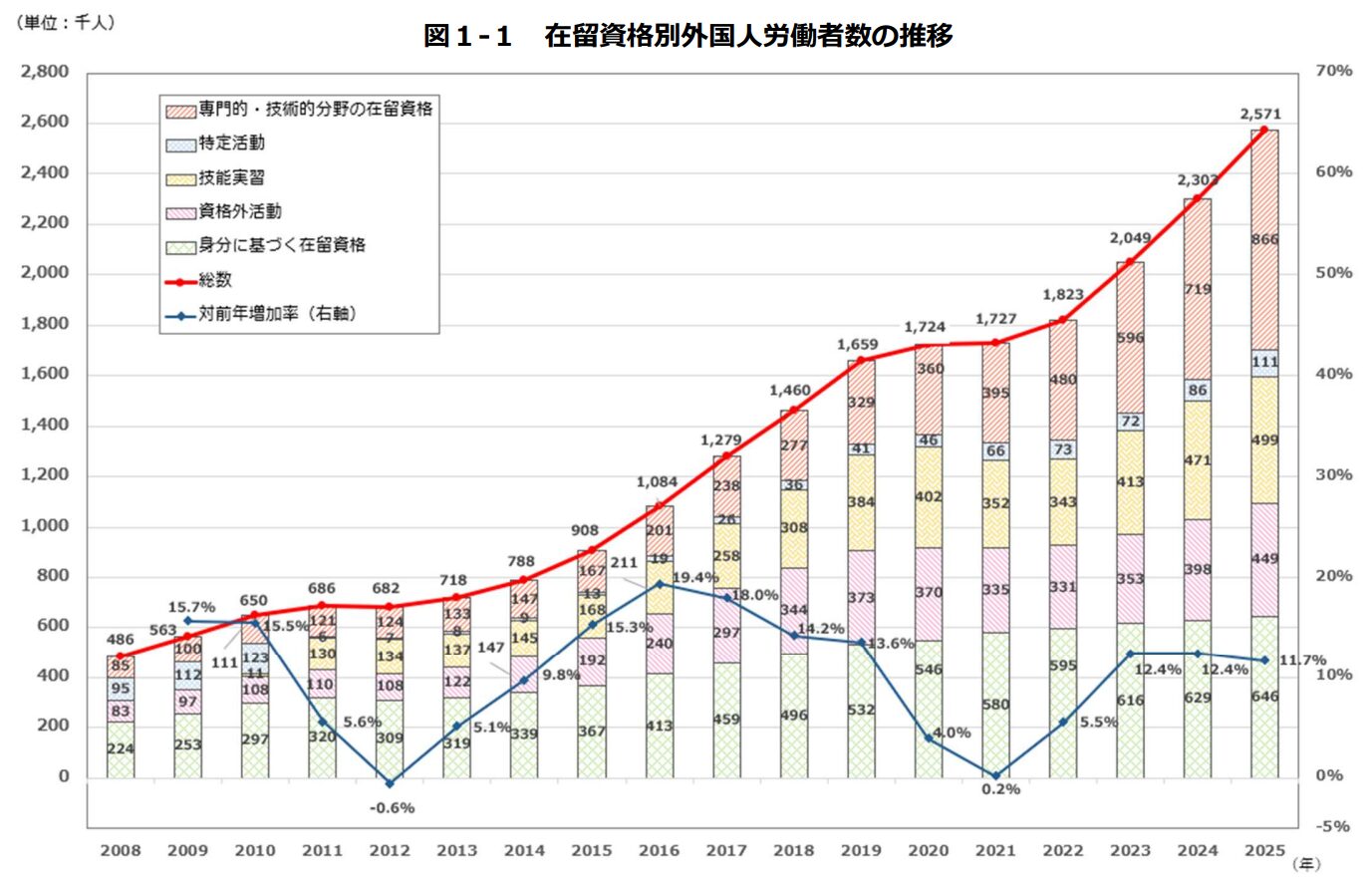

引用:厚生労働省 「外国人雇用状況」の届出状況まとめ(令和7年10月末時点)

現在、日本で働く外国人の数は増え続けています。

厚生労働省の発表(2025年時点)によると、外国人労働者数は過去最多を更新し、約257万人を突破しました。人手不足を背景に、あらゆる業界で外国人の力が必要とされています。これからも、身近な場所で一緒に働く仲間として、外国人採用はさらに当たり前になっていくでしょう。

だからこそ、人事側が「給料から何が引かれるのか」を先に共有することが、入社後の不安や誤解を減らすためにも大切なステップです。

ここからは、共有するべき知識の全体像について説明します。

まずは、どんな種類のお金が給与から引かれるのか、その全体像を把握しましょう。

給与から引かれるのは大きく2種類(税金/社会保険)

給与から引かれるお金は、大きく分けて「税金」と「社会保険」の2つです。

「税金」には、そのときの収入にかかる「所得税」と、住んでいる地域に払う「住民税」があります。一方「社会保険」は、病気やケガをしたときのための「健康保険」や、将来のための「厚生年金」などです。

これらを合わせた金額が、いわゆる「天引き」として給与から差し引かれます。

外国人の方には、下の表のようなイメージで「自分の生活を守るための大切なお金なんだよ」と伝えるとスムーズです。

| 項目 | 種類 | 役割 |

| 税金 | 所得税・住民税 | 公共サービス(警察・消防・道路など)を支えるため |

| 社会保険 | 健康保険・年金など | 病気や老後、失業したときの安心のため |

共有するタイミングは「内定後〜初回給与前」

大切なのは「いつ」伝えるかです。

ベストなタイミングは「内定を出した後から、最初の給与を支払う前まで」とされています。

雇用契約を結ぶ際に、「額面(総支給額)」だけでなく、「だいたいこれくらいが手元に残るよ(手取り額)」という目安も伝えておきましょう。

これを「現場の型」としてルーチン化しておくと、説明漏れがなくなり、後からのトラブルを防げます。

▼ 外国人労働者の年金についてもっとくわしく知りたい方はこちら! ▼

外国人労働者の所得税

ここからは、所得税の計算ルールについて説明します。

本人が日本に来てどれくらい経つのか、滞在状況によってルールが変わる点に注目しましょう。

居住者/非居住者で計算が変わる

所得税を考えるとき、まず「居住者」か「非居住者」かを見極める必要があります。

簡単に言うと、日本に住所がある人、または1年以上日本に住んでいる人は「居住者」です。それ以外の人は「非居住者」となり、以下のように税率が異なります。

- 居住者:日本人と同じルールで、所得に応じて税率が変わる(累進課税)

- 非居住者:原則として、給与に一律20.42%をかけて源泉徴収する

入社したばかりの方は「非居住者」に当てはまるケースもあります。そのため、人事としては区分を間違えないことが重要です。

人事が共有すること

外国人の方に説明するときは、以下のポイントをまとめたメモを渡してあげると親切です。

- 見込み給与:残業代や賞与(ボーナス)を含めた、1年間のおおよその総額

- 想定税率・税額:居住者か非居住者かによって決まる所得税の目安

- 天引き後の想定手取り:実際に銀行に振り込まれる金額のイメージ

- 控除の種類:母国の家族を養っている場合などに、税金が安くなる仕組みがあること

あらかじめ「この金額が手元に残ります」と伝えておくことで、本人が生活設計を立てやすくなります。

また、最近は非居住者への源泉徴収もれを指摘されるケースも増えています。くわしくは、以下の記事を参考にしてください。

外国人労働者の住民税

ここからは、住民税について説明します。

住民税は所得税と違い、「1年遅れてやってくる」という特徴がある点を伝えておきましょう。

住民税は「前年所得」に対して課税される(時間差の説明)

住民税の最大の特徴は、「去年の収入に対して、今年の税金が決まる」点です。

そのため、日本に来て1年目の外国人の方には、住民税がかからないケースがほとんどになります(前年の日本での所得がないため)。

しかし、2年目からは前年の収入にもとづいた通知が届き、給与から引かれ始めます。

「2年目から手取りが減った!」と驚かれないよう、あらかじめ教えておくことが大切です。

居住者/非居住者で扱いが異なる

住民税も、所得税と同じように「居住者」かどうかが判断基準になります。

1月1日の時点で日本に住所があり、1年以上住む予定の「居住者」であれば、その市区町村に住民税を納める義務が生じます。

一方、短期滞在の「非居住者」には住民税はかかりません。まずは、住民登録をしている外国人かどうかを確認しましょう。

人事が共有すること

住民税について、人事が伝えておくべきポイントは以下の通りです。

- 税額は変動する:住んでいる自治体や、前年度の収入によって金額が変わること

- 天引き開始のタイミング:「2年目から引かれるようになるから、少し準備しておこうね」と伝える

- 帰国・転居の相談:日本を離れるときは、残りの税金をまとめて払う必要があること

事前に流れを共有しておくことで、入社後の戸惑いを減らすことにつながります。

外国人労働者の社会保険

ここからは、社会保険について説明します。

社会保険は、外国人の方にとって日本で安心して暮らすための「お守り」のような存在です。

税金と混同されやすい部分なので、違いを整理してから伝えると理解しやすくなります。

居住者/非居住者の区別は基本ない

所得税などとは違い、社会保険(健康保険や厚生年金など)には、基本的に「居住者・非居住者」の区別はありません。

日本人と同じように、フルタイムで働く場合や、一定の条件を満たすパート・アルバイトであれば、全員が加入することになります。国籍に関係なく、同じルールで守られる仕組みです。

加入のメリットと本人負担

社会保険に入るメリットは、外国人の方にとって非常に大きいものです。

- 医療費が3割負担:病気やケガで病院に行っても、支払いが安く済みます。

- 将来の備え:厚生年金は、将来日本や母国で受け取れる可能性があります。

- 万が一の保障:仕事中のケガ(労災)や、私生活での病気で働けないときのサポートがあります。

保険料は、会社と本人が「半分ずつ」出し合います。

そのため、個人で民間の保険に入るより、手厚い保障が受けられることを伝えてあげてください。

人事が共有すること

外国人へ説明する際は、以下の項目を見える形で伝えるとスムーズです。

口頭だけでなく、メモやチャットツールで送ってあげると、あとで見返すことができ、喜ばれるケースもあります。

- 加入する保険の種類:健康保険、厚生年金、雇用保険、(40歳以上なら介護保険)

- 保険料の仕組み:給与から引かれる分と同じ金額を、会社も払っていること(折半)

- 病院での使い方:保険証を提示すれば、窓口での支払いが3割で済むこと

- 年金の「脱退一時金」:帰国する場合、払った年金の一部が戻ってくる制度があること

- 相談窓口:手続きでわからないことがあったときの社内の連絡先

とくに「年金は掛け捨てにならない(脱退一時金がある)」という点は、短期滞在を予定している方にとって大きな安心材料になります。

例外(海外企業からの派遣など)は個別確認

基本は全員加入ですが、ごくまれに例外もあります。たとえば、母国の企業から日本に期間限定で派遣されている場合などです。

この場合、日本と母国の両方で保険料を二重に払わなくて済むよう、「社会保障協定」というルールが適用されることがあります。

対象となる国や条件は決まっているため、特殊なケースだと感じたときは、年金事務所などの専門機関に個別で確認しましょう。

年末調整・確定申告、租税条約、転居・帰国時の注意点

つぎに、少し特殊なケースやイベントごとの手続きについて説明します。

これらは「該当する人だけが確認すればいい」内容なので、必要なときに読み返せるようにしておきましょう。

年末調整と確定申告

会社が行う年末調整

日本に住んでいる「居住者」の外国人は、会社が1年間の税金を計算し直します。

家族を養っている証明(扶養控除)などを出せば、払いすぎた税金が戻ってくることもあります。

本人が行う確定申告

副業をしている場合や、高い医療費を払った場合などは、自分で税務署へ報告(確定申告)する必要があります。

非居住者の手続き

原則として、毎月の給与から一律で引かれる分(20.42%)で完結します。そのため、年末調整は必要ありません。

租税条約

「租税条約」とは、日本と相手の国との間で「二重に税金を取られないようにしよう」という取り決めです。

この条約が適用されると、税金が免除されたり、安くなったりすることがあります。

ただし、自動的に適用されるわけではありません。事前に「届出書」を税務署へ出す必要があり、期限も決まっています。

対象になりそうな国の方が入社する場合は、早めに確認し、会社側の提出フローを整えておくと安心です。

転居・帰国時(住民税・納税管理人など)

引っ越しや帰国のときに、もっとも影響が出るのが「住民税」です。とくに帰国する場合、まだ払っていない住民税をすべて精算する必要があります。

また、帰国後に本人に代わって税金の手続きを行う「納税管理人」を立てなければならないケースもあります。

トラブルを防ぐためにも、「帰国が決まったらすぐに相談してね」と声をかけておくと安心です。

生活に関わる税金・保険料

そのほかにも、買い物にかかる「消費税」や、個人で入る「民間保険」などがあります。

これらは給与計算に直接関係するものではありませんが、生活の相談を受けたときに「こういうものもあるよ」と伝えられると、信頼関係がより深まります。

マニュアルは公的機関や民間の専門店で配布されていますので、配布して説明するのもおすすめです。

外国人からよく聞かれる「税金」に関する質問

外国人を雇用していると、給与明細を見た本人から質問を受けることがよくあります。

ここでは、とくによく聞かれる4つの質問について、人事担当者が説明するべきポイントを整理しました。

「居住者」と「非居住者」はどうやって決まるのですか?

「自分はどちらに当てはまるの?」と聞かれた際は、専門用語を避け、「生活のベース」を基準に説明するとスムーズです。

伝えるべきポイント

- 住所の有無:日本に住民票があり、生活の拠点(家や家族)が日本にあるかどうか

- 1年ルール:すでに日本に1年以上住んでいるか、または仕事などで1年以上住む予定があるか

- 判定の流れ:在留カードの期限や契約内容をもとに、会社がルールに沿って判定していること

「非居住者」だと税率は一律になるのですか?

「同僚と税率が違う気がする」と聞かれたら、まずは「非居住者」という区分で計算ルールが変わる点を伝えましょう。

伝えるべきポイント

- 税率は原則一律:日本に来て間もない「非居住者」の場合、所得税は一律20.42%で計算される

- 天引き額の違い:日本人や「居住者」とは計算方法が違うため、最初は多めに引かれているように見えることがある

- 例外の存在:滞在の目的や母国との条約(租税条約)によっては、税率が変わるケースもある

- 状況による変化:日本に住む期間が1年を超えると「居住者」に変わり、日本人と同じ計算方法に切り替わる

年末調整は会社がやってくれますか?自分でやることはありますか?

この質問をする人は「結局、自分は何をすればいいの?」という不安を抱えています。

会社がやることと、本人がやるべきことを分けて伝えましょう。

伝えるべきポイント

- 会社がやること(年末調整):日本に住んでいる「居住者」であれば、1年間の税金の精算は会社がまとめて行う

- 本人がやること(確定申告):以下のケースに当てはまる場合は、自分で税務署へ報告(確定申告)が必要になる

- 副業の収入が年間20万円を超えている

- 年間の医療費がたくさんかかった(原則10万円以上) など

- 提出物のお願い:会社が手続きするために必要な書類(扶養控除申告書など)は、期限までに出してもらう必要がある

引っ越しや帰国をするとき、税金はどうなりますか?

引っ越しや帰国の際にトラブルになりやすいのが「住民税」です。「あとから請求が来る」というタイムラグは、必ず伝えておきましょう。

伝えるべきポイント

- 住民税の精算:住民税は「去年の収入」に対してかかるため、帰国する時点ではまだ払っていない分が残っている

- 帰国前の支払い:日本を離れる前に、残っている住民税をすべてまとめて払う必要がある

- 納税管理人の選任:帰国後に、自分の代わりに税金の手続きをしてくれる人(納税管理人)を決める必要があるケースもある

- 早めの相談:予定が決まったらすぐに教えてもらうことで、もっともスムーズな支払い方法を一緒に考えられる

さいごに

「外国人の税金や社会保険」と聞くと、難しく感じるかもしれません。

ですが、ポイントをおさえれば、大きな心配はありません。

大切なのは、完璧な専門知識を披露することではなく、「あなたが安心して働けるように、会社がしっかりサポートしています」という姿勢を示すことです。

外国人の方にとって、日本のルールは未知の世界です。

だからこそ、人事担当者であるあなたが、やさしくポイントを伝えることが、何よりの安心材料になります。

外国人採用の不安を解消する「無料ガイドブック」を活用しませんか?

「もっと詳しく知りたい」「社内で共有できる資料がほしい」という方に向けて、ガイドブックを用意しました。

外国人採用の基本的な流れや、今回紹介した受け入れ時のポイントをわかりやすくまとめています。ぜひ、手元で確認するための資料としてご活用ください!

-780x520.png)

-780x520.jpg)

-2-780x520.png)

-2-780x520.jpg)